這篇超適合股市新手閱讀,詳述了投資前應先進行的研究及計畫擬訂,且台灣五十又具有"不會倒"的特性,讓上班族省去閱讀各家公司財報的時間,也就是俗稱的懶人選股最佳標的是也!另外台灣五十還有一個「進可攻、退可守」的特點,就是配息穩定。

就算不小心買到高點,也會因為每年穩定配息降低成本,只要有耐心,長期必能致富喔!

何時該進場投資台股?(含台灣50資金配置買進方法)- 富朋友理財筆記

這篇要告訴大家從台股加權指數來看指數在什麼位置是屬於低風險可以佈局,什麼位置又是高風險應該要減碼或是退場,做為進場前的風險分析或是資金配置。

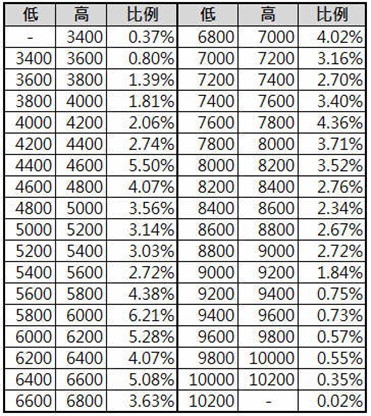

以台股近20年的加權指數來當分析樣本,刪除台股早期幾百點而已的數據,以及從12682.41點跌下來反彈到6000點之間的數據,因為台股平均指數50%位置差不多就是6000點,所以從反彈後到6000點開始統計。數據是從1991/5/6的大盤指數6112.09開始,統計到最新2012/2/13的7912.91,這段時間台股共經歷5,476個收盤,統計結果如下:

下表是台股在該指數以下佔整體樣本5476天的累積比例,用1減去該比例的計算可推測如果在此時佈局台股獲勝的機率。

下表統計台股指數個別區段的所佔比例:

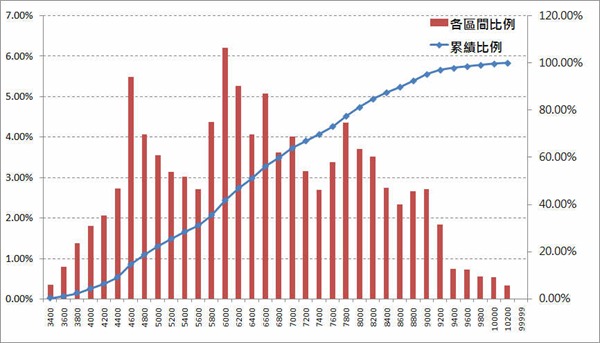

兩張表合起來一起看的圖

以下是數據研讀:

跟據統計大盤約在6350左右會是整體時間50%比例的分界點,換句話說在6350(注意是大約不是絕對值)以下即為台股進入較少比例區的時候,此時看長多獲勝的機率也開始提高,保守一些的可以抓6000點以下。

另外從整體累積比例來看,台股漲到8600點以上時,獲勝機率就剩下約10%,9000點以上獲勝機率更只剩下不到5%。

如果把幾個關鍵指數位置單獨拉出來看更容易知道風險在哪裡:

- 4000點以下,有95.64%獲勝機率,04.36%的虧錢機率

- 5000點以下,有77.70%獲勝機率,22.30%的虧錢機率

- 6000點以下,有58.22%獲勝機率,41.78%的虧錢機率

- 7000點以下,有36.14%獲勝機率,63.86%的虧錢機率

- 8000點以下,有18.81%獲勝機率,81.19%的虧錢機率

- 9000點以下,有04.80%獲勝機率,95.20%的虧錢機率

台灣50資金配置(參考)

如果依此來推論買台灣50的資金配置方法,若手邊有100萬可投資金額來看,投入滿檔最多佔總投資金額8成,因為要保留2成做意外資金使用(預防黑天鵝出現),所以滿檔總共可投資80萬進去台股,以下可做為進場資金配置的參考:

在4000點以下時,可投入80萬x 95% = 76萬

在5000點時資金最多可投入80萬 x 75% = 60萬(多餘的獲利出清)

在6000點時資金最多可投入80萬 x 55% = 44萬

以此類推,這是最簡單的資金水庫分配方法,而這樣的配置方法最大的風險就會來自空頭由上往下時會變成一直在攤平也一直被指數敲頭;進階版就是可加上自己的權重,愈低點加碼愈多,當然如果能夠配合基本的技術面做多空的判別獲勝跟賺取利潤的機率就會再上升。

透過以上的統計分析,雖不會讓你抓到最準確的多空判斷點,不過已經可以讓你賺到中長期不少的利潤,或是避開相對頭部減少資金損失風險。這種判斷方法加上投資台灣50也很適合上班族沒時間又想投資股票的人,因為你只要每天回家看看新聞了解大盤指數就可以決定要不要進場。另外以後如果有人跟你說現在是進場買股票的好時機(通常都是發生在股市正熱時),就把這張圖調出來看一下順便跟對方說當下股市獲勝與虧損的機率是多少~

===========分隔線===========

本文是〈何時該進場投資台股?〉的後續篇,目的要驗證指數化投資進出場策略。所謂指數化投資是投資標的連結到某個綜合指數的波動,像ETF, Index Fund這兩個投資工具就是。至於什麼又是ETF, Index Fund?有興趣的朋友可自行上網谷歌,網路有一堆中文解釋,如果你看了還是不清楚也沒關係,因為名字都不重要,重要的是投資能否賺到錢,掌控買賣成本讓投資報酬率最大化。

在國內,跟大盤指數連動性高的投資標的代表就是ETF台灣50,代號0050,所以這篇文章我就以台灣50做為登場主角。本文目的是要驗證如何透過邏輯簡易的投資方法,達到令人舒服的獲利。(版主自編註:用舒服一詞的原因後文會解釋,原本是想寫令人滿意的獲利,不過滿意的定義每個人差異太大,有的人非要看到30扒、50扒那種報酬率才叫滿意,有的人是只要能比銀行利率高就叫滿意…。所以用舒服兩字比較接近我想表示的穩健投資。)

在〈何時該進場投資台股?〉前篇文中,我們分析了大盤指數落在某個區間的機率分佈,知道在某個區間進場時見底與見頂的機率有多高。其實在那篇文章中我沒有說白為何要做那樣的統計分析。當初想法是來自《專業投機原理 I》作者Victor Seprandeo在書中公佈的投資技巧,在該書中他寫到:

「趨勢到底是什麼?它們的幅度通常如何?它們的持續的期間又如何?…..我將「道瓊工業指數」的歷史價格走勢加以歸類,登錄它們的幅度(價格走勢相對於先前高點或低點的百分率幅度)與期間(價格走勢所持續的日數),並繪製統計分配的圖形。」

《專業投機原理 I》是我認為在股市趨勢書中給我許多幫助的一本。題外話,即然富朋友自稱是價值型的投資者,為什麼還會看一個投機者寫的書?!這邊就要先為作者正名一下,雖然這本書確實是講操盤者的進出場策略,對於基本面分析沒提到什麼,不過不表示Victor的投資理念就是中文認知的投機,反而是很有統計根據。這本書的英文名叫做《Trader Vic: Methods of a Wall Street Master》,中文直譯為《交易員Vic:華爾街大師的投資方法》,字面上可是沒有一個英文字提到投機。只是原則上我仍不會推薦這本書給投資新手閱讀,或是對技術分析了解不足的人,因為裡面有些知識難免會讓人誤以為也做得到,練功不成反著魔。

回到正題,從前篇文可知,統計大盤盤勢在50%上下分水嶺約在指數6500點。所以在不追求超額報酬的情況下,我用數據來分析台灣50從掛牌交易開始,持續在大盤6500點(後面簡稱基準線)以下買進,然後等到上漲到8000-9000點區間時賣出,驗證這樣的邏輯能夠獲得的報酬有多少?至於為何選在8000點以上就開始賣?因為從前篇文統計,過去二十年大盤在8000點以上的時間只佔不到20%,我相信多數人都不是神人可以精確預測頭部區,所以不貪心選擇見好就收在8000點開始往上賣。

買進跟賣出的條件

- 當大盤在6500點以下時,用平均買入的概念買ETF台灣50。

- 當大盤在6500-8000點之間時,按兵不動笑看盤勢變化。

- 當大盤漲到8000點以上時開始賣出,原則上在漲到9000點以前出清手中持有的台灣50。之後再等待條件1的出現。

買入賣出時間點與成本計算

台灣50基金從2003年6月25日開始交易,當時正逢美國科技股泡沫破裂後的股災,考量這段時間股價太低,所以驗證時先假設排除這段時間有進場,以免基期過低投資報酬率過高而失準。2004年股災過後大盤開始反彈過基準線,在2004/3/22收盤又再度落於基準線以下,此時如果開始分批買進台灣50,直到2004/3/30共買入台灣50的平均價為47.54。以此類推,之後如果大盤再度掉到基準線以下一樣用平均法買入。

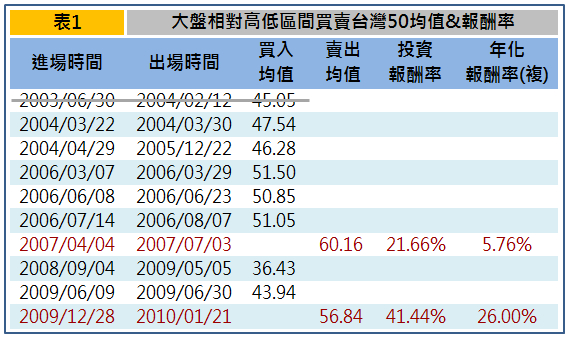

上表整理從2003年6月以來大盤在基準線以下買入台灣50的平均值。有許多方法都可以平均值買到台灣50,比如定期定額、定期不定額就是。表中平均值的算法則為日收盤價總平均。比如2004/03/22到2004/03/30共有七個交易日,這七個交易日台灣50的收盤均價就是47.54。

同樣地,等遇到大盤在8000-9000點區間時就開始分批賣出。從表中可知,過去七、八年來,大盤在8000點以上的時間並不常見(與前篇文統計相符,8000點以上只佔少數時間),從2004年開始買進後遇到第一個可賣出點就是在2007年的4月到7月,這段時間平均可賣到60.16均值。特別說明,當時表中所計最後出場時間是2007/07/03,實際上如果你在這之後還在出清台灣50你的獲利會更高,因為大盤從4號開始就突破9000點,直到隔年1月才跌回8000點以下,顯示這段期間有很充裕時間可以賣出。不過為了把投資流程盡量合理地驗證,我們只統計在8000-9000點的區間均價,而實際執行上應該也會在大盤突破9000點之前就賣光手中持有部位,而且合理來說應該要在過8000點不久就把大部份的獲利落袋。

有賣出時間點就可檢視統計數據第一次投資報酬率,從2004年開始依條件買進,直到2007年7月賣光手中台灣50,這中間可賺到的價差報酬率為21.66%,3.5年的時間年化報酬率為每年複利5.76%成長。每年5.76%算多還是不多?富朋友認為在這種不複雜,清楚知道進出場點,不佔用太多時間的條件下,5.76%是令人滿意的!看看那些年我們一起存過的銀行,一年期銀行定存利率根本不到2.5%:

(從2003年開始,台灣銀行1年期定存利率就多處在2.5%以下,到了2008年已不到1.5%)

好戲在後頭,2007年7月賣出之後大盤就在基準線上方來回振盪,直到2008年金融海嘯後又開始掉到基準線以下,此時股價跳樓大拍賣是有耐心的投資人獲利的大好機會,當時勇於買進股票的人應該之後都獲利可觀,那時更是長期投資人進場掃貨的好時間。(掃貨一詞雖然過於激進,但難得的股災用掃貨來形容比較爽啦!)果然,接著大盤開始反彈,耐心等待不到二年大盤就又再度站上可以實現獲利的8000-9000點區間。結算下來價差投資報酬率為41.44%,一年半的時間年化報酬率為複利26%成長。當時的勇氣在後來換到了現金。

基準線6500點跟大盤十年均線相比

前文說過用6500點當買入基準線是依據統計的結果。如果把大盤的十年均線調出來比較會發現,此基準線在過去幾年跟十年均線是相似的,此點給了解技術分析中長均線的朋友一點參考。

當然,統計結果雖然滿意,但未來仍是不可預測,所以這也是我常提到投資不是光知道買進賣出點就好,投資心態跟投資策略的適應性往往也佔了不少的因素。

最後,再好的投資策略都有缺點,底下就整理這套分析邏輯在實行的優缺點:

先說缺點:

- 因為考量的參數不多,只有掌握買賣點跟買入方法,短期出現的績效誤差較大。

- 投資時間屬於中長期,之中極可能遇到帳面虧損時候,耐不住的投資人會提早退出。 看到別人短期獲利高時只能暗自哭泣。偶爾需要使出海賊王魯夫的霸氣才能承受住市場的波動拳。

- 出清持有部位後,大盤如續創波段新高時只能捶心肝。

- 方法過於簡單讓人不敢相信。無法引起欲追求降龍十八掌不傳世絕學的人,對於習慣把投資講得太難的人不能接受。

- 需提防在通貨膨脹及政府貨幣、資金政策影響下,導致指數在基準線以下出現的機會愈來愈少。

再說優點:

- 不用花太多時間盯盤,只要每晚打開電視看大盤指數就好。

- 邏輯簡單,適合投資剛入門的人,或是遲遲無法在投資市場上獲利的人。

- 此套方法可視為先求穩的投資策略,熟悉後再求準,找出自己的高報酬基準線。

- 有過一次獲利經驗後,大盤小跌時會微笑,大跌時會傻笑,狂跌時會哈哈大笑。但要承受周圍投資朋友對你幸災樂禍的不滿。

- 因為不需花太多時間跟精力,持有部位時也睡得安穩,整過投資過程都很舒服自在。

結語:投資沒想像中的難,此邏輯適合追求穩定、時間不多、想要長期報酬可觀的人參考。當熟悉這樣的買賣進出點邏輯後,進一步還可以優化買入與賣出策略,讓持有的成本均值價位更低,投資報酬率愈高。

<本文為筆者觀察之研究記錄,不得做為讀者自行投資買賣依據,亦不做為任何收費利益之用途,讀者自行投資參考時仍需審慎評估。如讀者對文章內容想進一步討論,除涉及買賣價位筆者不回覆,其餘歡迎留言或mail給筆者一同研究。>

沒有留言:

張貼留言